Опционы можно назвать обязательством купить или продать [desc=Фьючерс - обязательство купить или продать базовый актив]фьючерс[/desc] (Fut) по цене страйка.

Анализ рисков и доходности позиций удобно вести на сайте

http://www.option.ru/analysis/option#positionCall (Кол - Купить) = при экспирации купили фьючерс по цене страйка.

Put (Пут - Продать) = при экспирации продали фьючерс по цене страйка.

Fut = Call - Put (фьючерс это купленный Call и проданный Put опцион)

Из равенства Fut = Call - Put получаем так называемые синтетические опционы, например Put = Call - Fut

Т.е покупка опциона Put равнозначна покупке Call на том же страйке и одновременной продаже фьючерса.

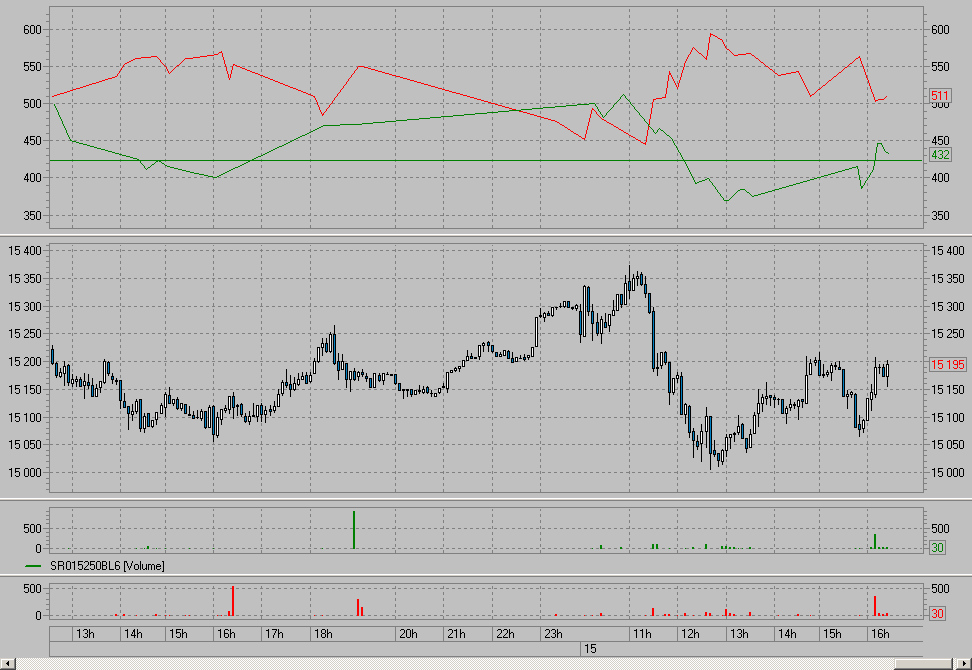

Ниже рисунок показывает

зависимость цен на Call (зеленая линия) и Put (красная линия) опционы на одном страйке от цены фьючерска - график ниже.

Снизу под фьючерсом объемы сделок отдельно по call и put

Покупка Стрэддла (от анг. straddle) - это если одновременно на одном страйке купить Call и купить Put , тогда при любом сильном движении цены мы будем в плюсе.

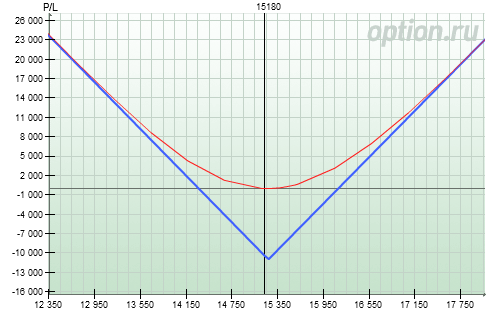

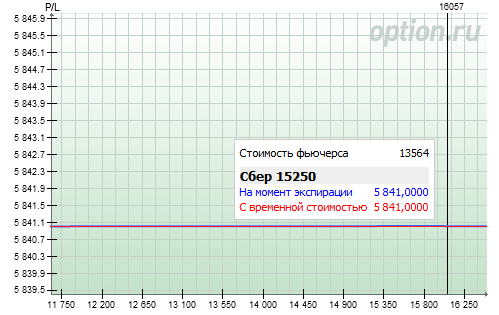

Ниже показан график доходности стрэддла - по оси Х цена фьючерса, по оси Y - доходность, стоимость позиции. Красная кривая - доходность позиции без учета тетты, синяя - доходность на момент экспирации опционов.

За купленные опционы мы ежедневно платим премию продавцу опционов - тетту. Поэтому если цена никуда не идет, мы теряем деньги.

Чем дольше цена стоит на месте, тем больше минус по позиции.

Для компенсации минуса от нахождения цены в диапазоне нужно ежедневно торговать, усредняясь против движения цены. При этом если цена находится выше купленного страйка - скальпируем только на продажу. Если цена ниже - только покупаем.

Идея "Прикрытого интрадея" (ПИ) например, Ильи Коровина, именно в совмещении плюсов от использования опционов при сильном направленном движении и ежедневного скальпинга во флете для заработка хотя бы в пределах тетты (временной распад опциона - плата за время его использования).

Для отработки этой идеи я выбрал декабрьский фьючерс сбербанка и опционы со страйком 15250

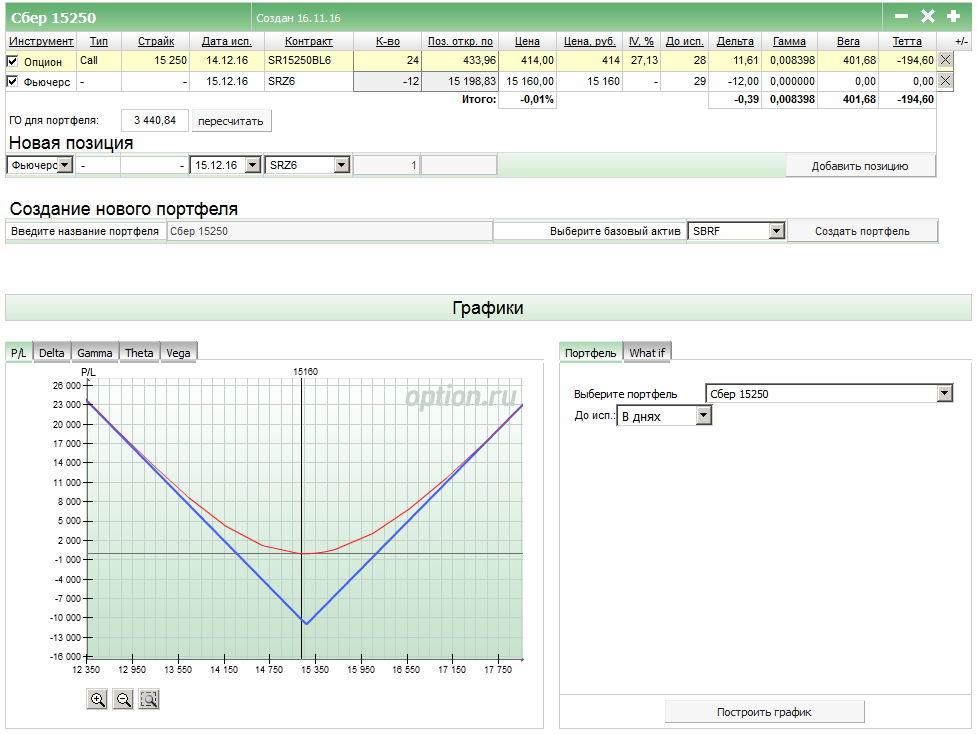

15 ноября был куплен синтетический стрэддл при волатильности 27.13 (куплены 24 Call 15250 по цене 434 и одновременно продано 12 фьючерсов по цене 15199) :

Как видно из скриншота в начале темы, чтобы позиция вышла в плюс, было необходимо движение более 900 пунктов.

Ежедневная плата (тетта) за нахождение в позиции около 200 рублей. Именно эту сумму нужно ежедневно зарабатывать с помощью интрадей торговли.

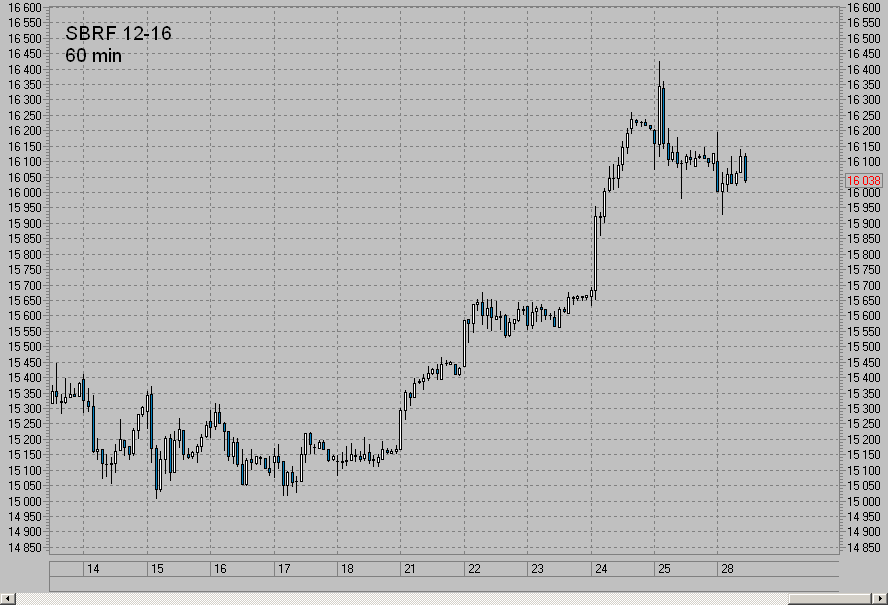

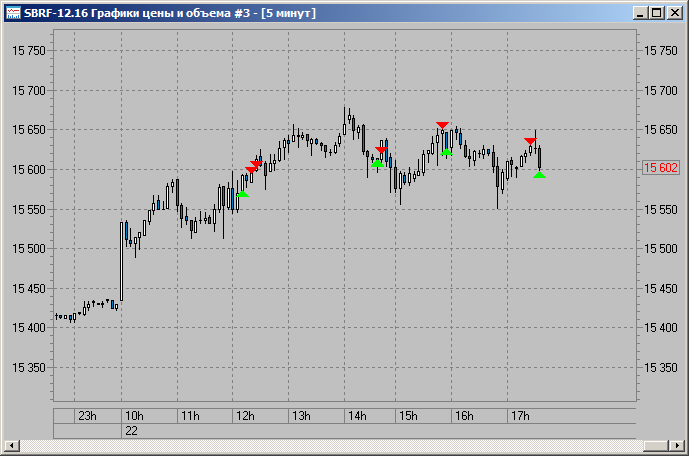

График фьючерса сбербанка

SBRF 12-16

Усредняться и ежедневно торговать против движения без стопов психологически сложно, так что в итоге пришел к необходимости роботизации торговли.

Сделки выглядели так:

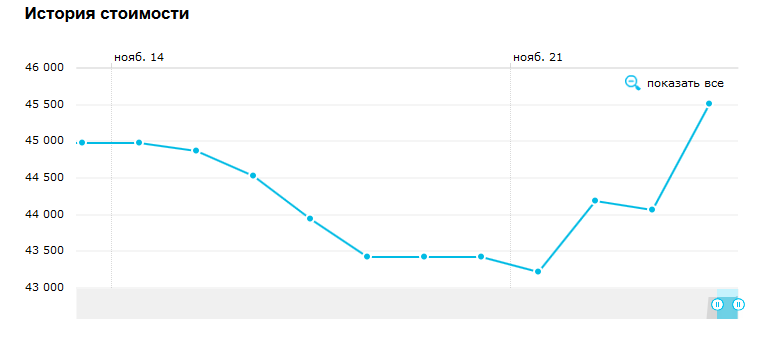

В общих результатах скальперская часть минимальна, поскольку цена сделала мощное движение вверх, быстро выведя общую позицию в плюс.

24 ноября на высокой волатильности (больше 29) я закрыл всю позицию. Причин было несколько :

1. Выход в итоговый плюс

2. Все рабочие плечи для скальпинга зависли по мере роста цены, я не мог бы дальше отбивать тетту

3. Достижение сбербанком расчетных целей.

Т.к. опционы call были в деньгах, ликвидность в стакане отсутствовала. Я допродал фьючерсы до 24, продал 24 put с тем-же страйком 15250.

Рассчетная прибыль по позиции

5841:

Итоговый график доходности у брокера :

Выводы

- Идея использовать опционы (покупку стрэддла) вместо стопов полностью рабочая.

- Главная сложность - аккуратный интрадей скальпинг. Если рабочие лоты заморозятся в начале движения, выйти в плюс будет все сложнее с каждым днем. При низкой активности ежедневной торговли также будет накапливаться минус из-за временного распада.

- Момент начала формирования позиции имеет большое значение. Нужна низкая волатильность - узкая консолидация цены. Тогда вероятность сильного дальнейшего движения будет выше.